0: 历史

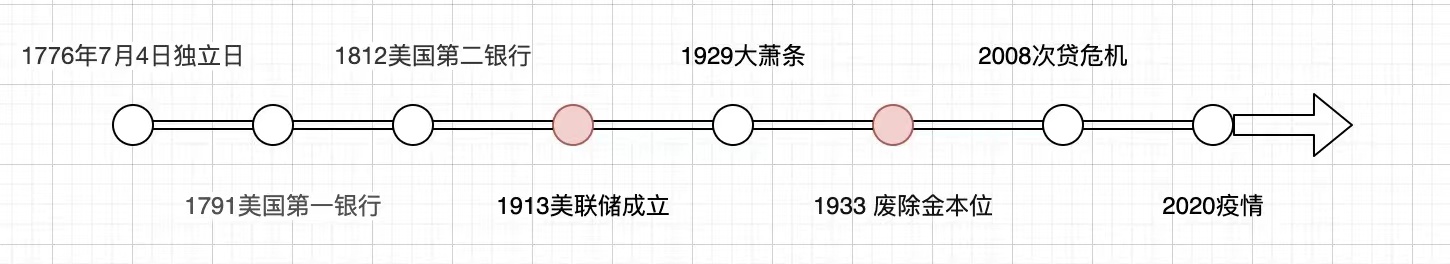

1792年4月,在托马斯-杰斐逊主持下,美国国会通过《铸币法案》(Coinage Act),将北美13个殖民地之内的货币确定为道勒(Dollor),也就是美元。

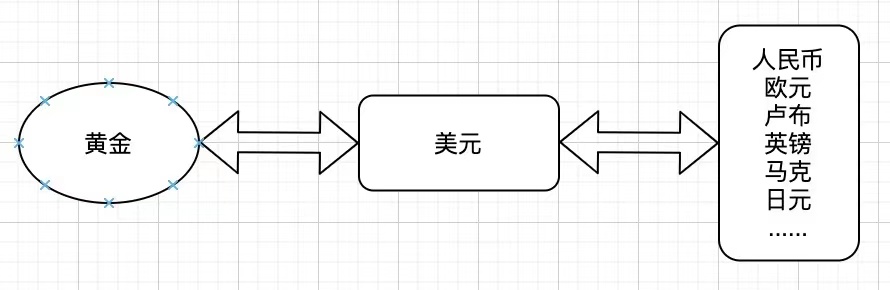

根据《铸币法》的规定,1美元的价值,等于371.25格令(Grain)白银或24.75格令黄金,任何人都可以携带金银到铸币厂要求铸成金币或银币,因为黄金和白银都可以充当标准货币,这就是著名的金银复本位制度,这个时候美元锚定黄金和白银,并且是100%准备金

1893年,美国的国会参众两院通过了时任总统克利夫兰的提案,政府决定不再购入白银而发行美元,进入金本位时代,此后,美元只有一个锚,那就是黄金;1美元=1.5046克黄金,1盎司黄金=20.67美元

1900年,美国正式通过《金本位法》,从法律上确认了黄金是美元唯一的锚

1913年,美国通过了《联邦储备法案》,美联储正式成立。而为了更好地“管理货币供应”,美国的联邦储备银行于1914年11月16日,开始发行一批叫做“联邦储备银行券(Federal Reserve Bank Notes)”的纸片,这就是今天世界上使用最广泛的美元的正式名称

1941年12月7日,日本偷袭珍珠港,美国加入第二次世界大战,为了筹集参战资金,美国政府开始发行大量的国债,并让让美联储购买,在联邦政府的压力下,美联储开始无限量买入罗斯福政府发行国债,也就是说,从1942年开始,美元锚从原来的以黄金为主,变成了黄金+国债的双驱动模式,这种状况一直持续到1971年

一:布雷顿森林体系

1.1 概念

- 是指二战后以美元为中心的国际货币体系

- 布雷顿森林体系以黄金为基础,以美元作为最主要的国际储备货币。美元直接与黄金挂钩,各国货币则与美元挂钩,并可按35美元一盎司的官价向美国兑换黄金。在布雷顿森林体系下,美元可以兑换黄金和各国实行可调节的钉住汇率制,是构成这一货币体系的两大支柱,国际货币基金组织则是维持这一体系正常运转的中心机构,它有监督国际汇率、提供国际信贷、协调国际货币关系三大职能

1.2 基础

- 200年强大的信用体系,美元的发行有严格的程序,和黄金挂钩,美债从没有过违约

- 全球四分之三黄金储备

- 强大军事实力和经济实力,GCP当时占世界的40%

1.3 解体

背景

20世纪60~70年代,美国深陷越南战争的泥潭,财政赤字巨大,国际收入情况恶化,美元的信誉受到冲击,爆发了多次美元危机。大量资本出逃,各国纷纷抛售自己手中的美元,抢购黄金,使美国黄金储备急剧减少,伦敦金价上涨。为了抑制金价上涨,保持美元汇率,减少黄金储备流失,美国联合英国、瑞士、法国、西德、意大利、荷兰、比利时八个国家于1961年10月建立了黄金总库,八国央行共拿出2.7亿美元的黄金,由英格兰银行为黄金总库的代理机关,负责维持伦敦黄金价格,并采取各种手段阻止外国政府持美元外汇向美国兑换黄金。

60年代后期,美国进一步扩大了侵越战争,国际收支进一步恶化,美元危机再度爆发。1968年3月的半个月中,美国黄金储备流出了14亿多美元,3月14日一天,伦敦黄金市场的成交量达到了350~400吨的破记录数字。美国没有了维持黄金官价的能力,经与黄金总库成员协商后,宣布不再按每盎司35美元官价向市场供应黄金,市场金价自由浮动。

标志事件

1971年7月第七次美元危机爆发,尼克松政府于8月15日宣布实行“新经济政策”,停止履行外国政府或中央银行可用美元向美国兑换黄金的义务。

二:美元-石油体系

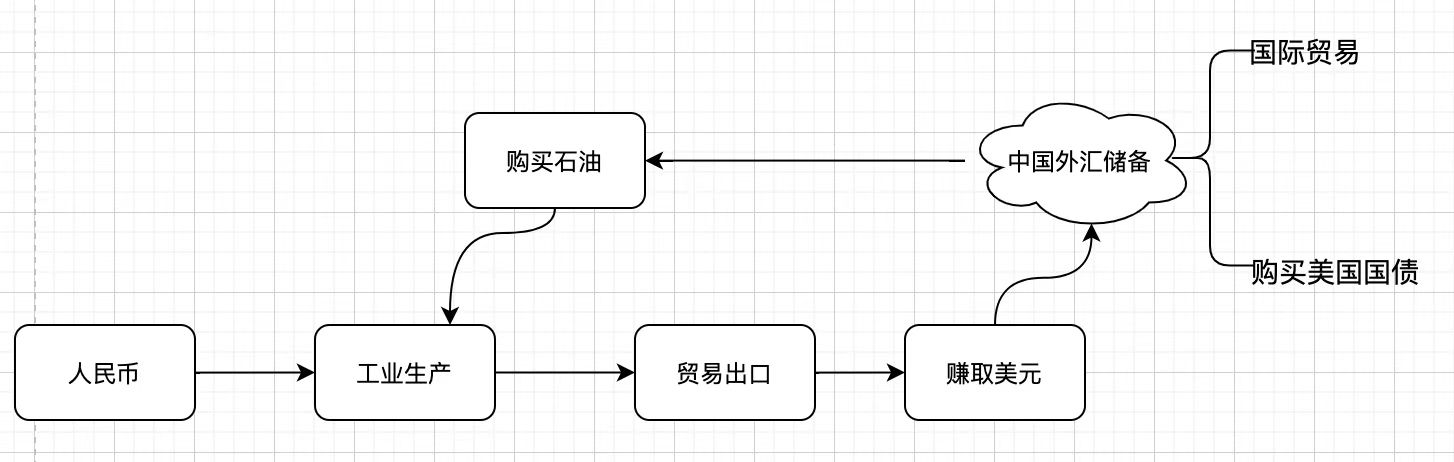

在1974年,美国和沙特阿拉伯达成了一项协议,沙特阿拉伯(以及后来欧佩克的其他国家)完全以美元出售他们的石油,以换取美国的保护和合作。任何想要石油的国家,都需要能够获得美元来购买石油,要么是通过赚取美元,要么是用本国货币换取美元。因此,非产油国也以美元出售他们的许多出口产品,尽管美元是他国的纸币。因为只有这样,他们才可以用美元从产油国购买石油。而且,所有这些国家都将多余的美元作为外汇储备储存起来,他们大多将这些美元买入美国国债以赚取一些利息。

2.1 石油控制

- 海湾地区的石油战争,阿富汗战争,伊拉克战争,叙利亚战争,以及现在对伊朗的极限军事施压

- 美国是继沙特阿拉伯和俄罗斯联邦之后的世界第三大产油国

三:收割全球

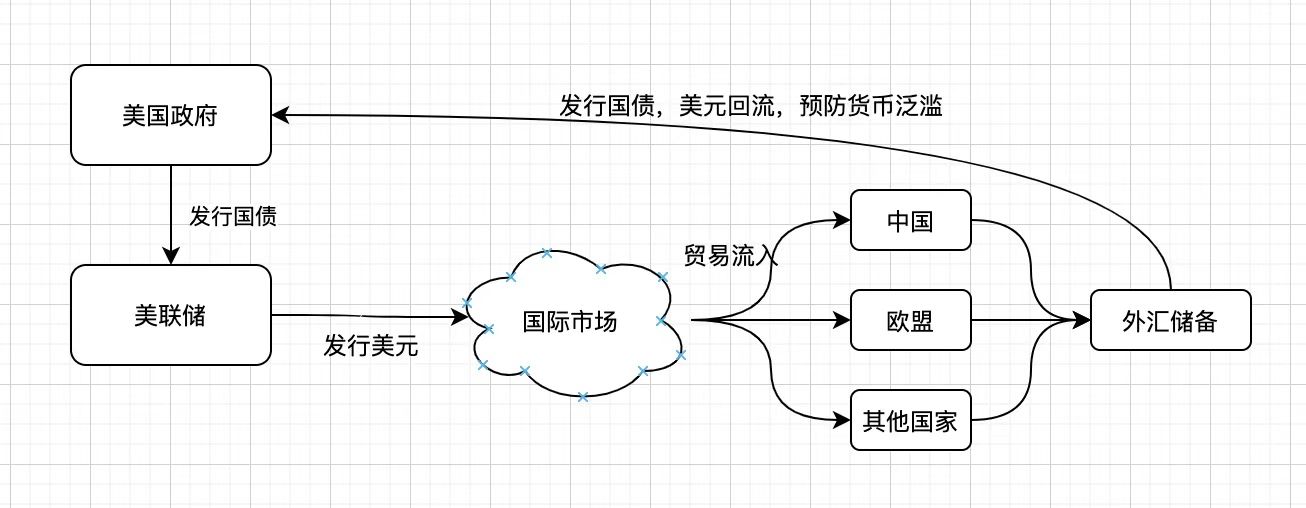

3.1 美联储

概念:

联邦储备委员会(政府机构) + 12家储备银行(非赢利性)组成,可以理解为美国的中央银行

发展:

公开市场操作:

- 调整联邦基金利率:7个执行委员+12个地方委员,每6周一次,一年8次议息会议,决定联邦基金利率,从而开始公开市场操作买入或者卖出债券,使联邦基金利率(短期利率)达到目标水平

- 量化宽松(QE):08年出台量化宽松政策,17次加息之后无效果,遂使用该策略,QE是直接干预了长期利率

量化宽松主要是指中央银行在实行零利率或近似零利率政策后,通过购买国债等中长期债券,增加基础货币供给,向市场注入大量流动性资金的干预方式,以鼓励开支和借贷,也被简化地形容为间接增印钞票。

量化宽松政策所涉及的政府债券,不仅金额庞大,而且周期也较长。一般来说,只有在利率等常规工具不再有效的情况下,货币当局才会采取这种极端做法。

量化宽松调控目标即锁定为长期的低利率,各国央行持续向银行系统注入流动性,向市场投放大量货币。即量化宽松下,中央银行对经济体实施的货币政策并非是微调,而是开了一剂猛药。

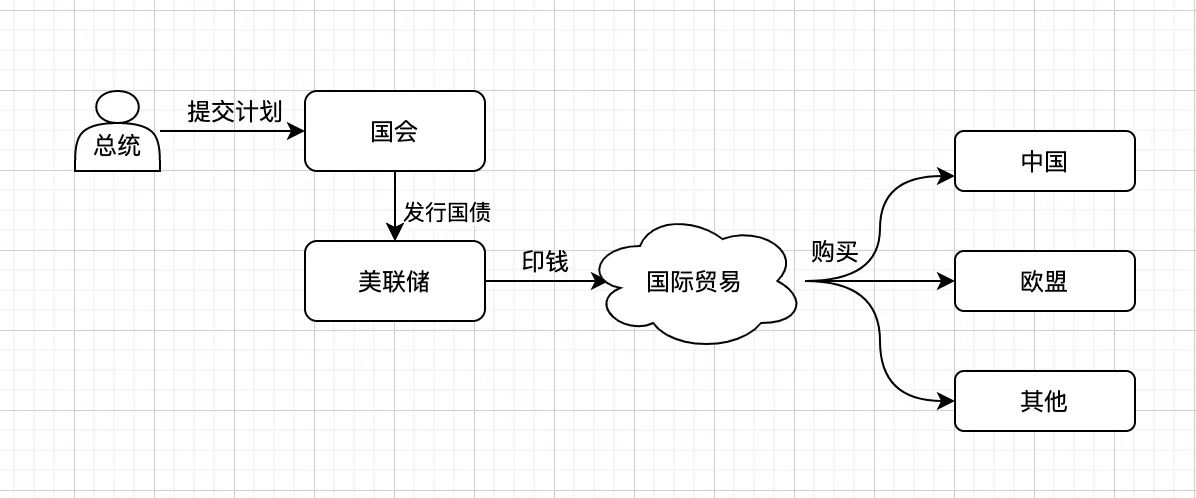

3.2 美元环流

美联储确保全球市场美元泛滥的手段

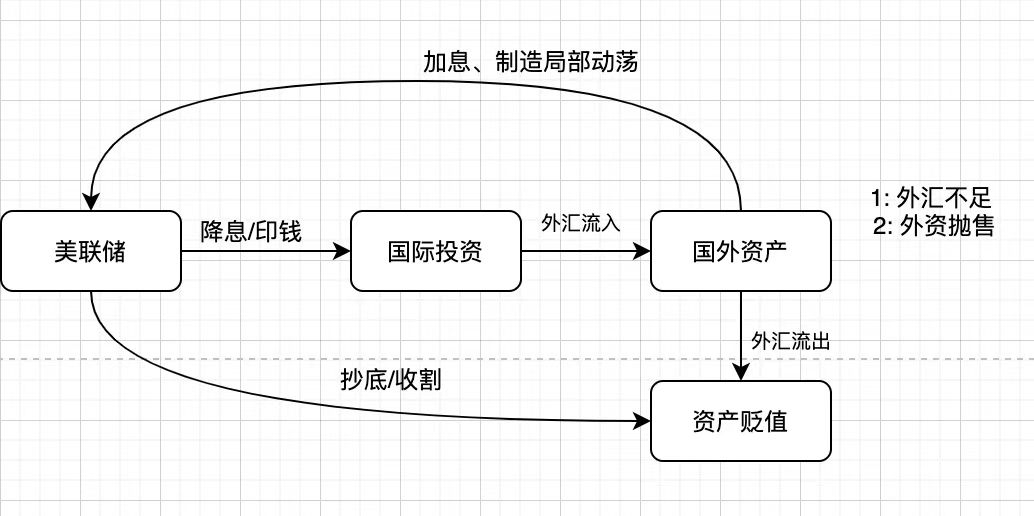

3.3 美元收割

国际贸易

收割资产

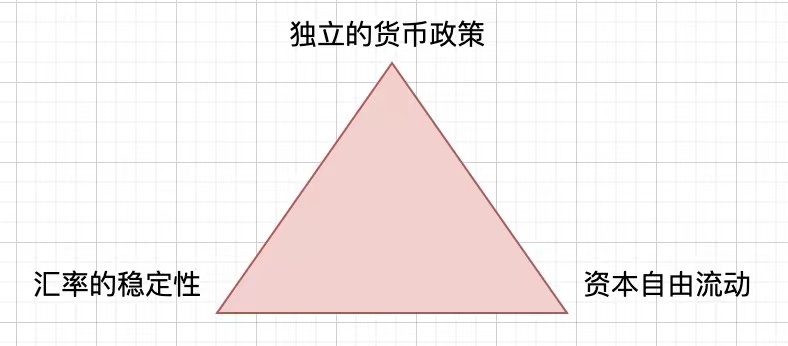

蒙代尔不可能三角

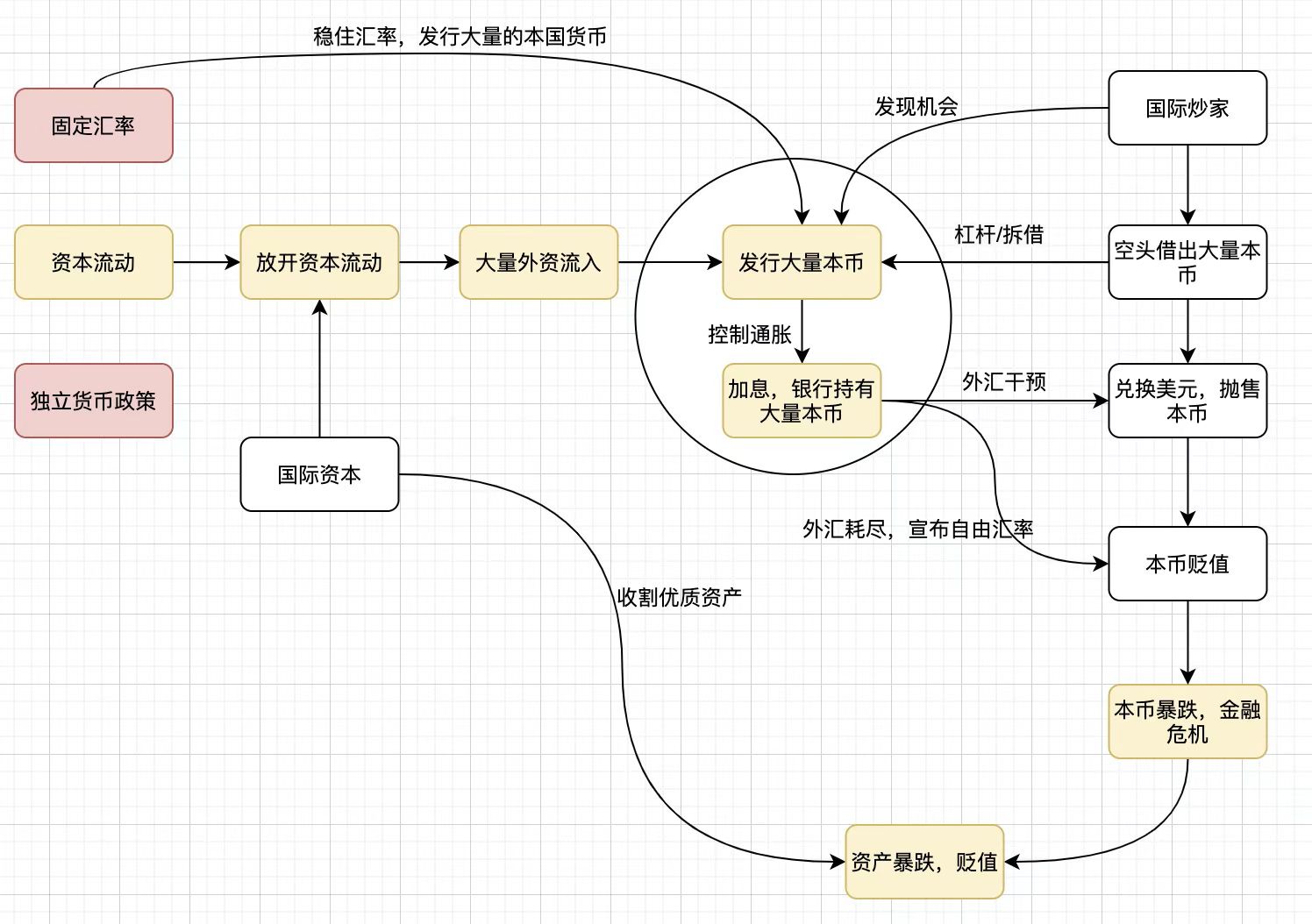

“不可能三角”即一个国家不可能同时实现资本流动自由,货币政策的独立性和汇率的稳定性。也就是说,一个国家只能拥有其中两项,而不能同时拥有三项。如果一个国家想允许资本流动,又要求拥有独立的货币政策,那么就难以保持汇率稳定。如果要求汇率稳定和资本流动,就必须放弃独立的货币政策。

97年收割亚洲

1997年7月2日,泰国宣布放弃固定汇率制,实行浮动汇率制,当天,泰铢兑换美元的汇率下降了17%,外汇及其他金融市场一片混乱。在泰铢波动的影响下,菲律宾比索、印度尼西亚盾、马来西亚林吉特相继成为国际炒家的攻击对象

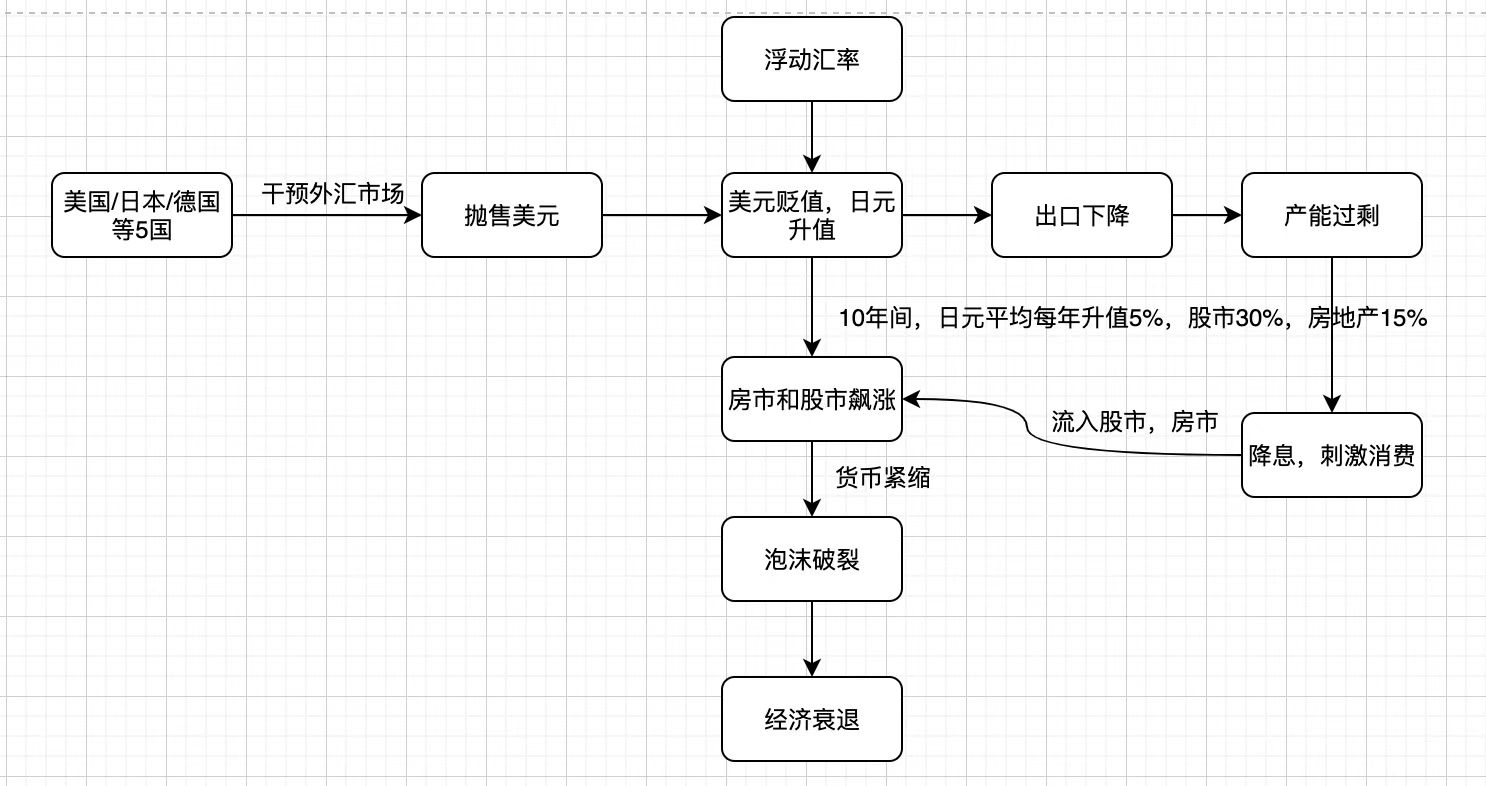

广场协议收割日本

广场协议(Plaza Accord)是20世纪80年代初期,美国财政赤字剧增,对外贸易逆差大幅增长。美国希望通过美元贬值来增加产品的出口竞争力,以改善美国国际收支不平衡状况,所以签订此协议。

四:破局

美元·欧元·人民币三足鼎立

- 信用体系的建立

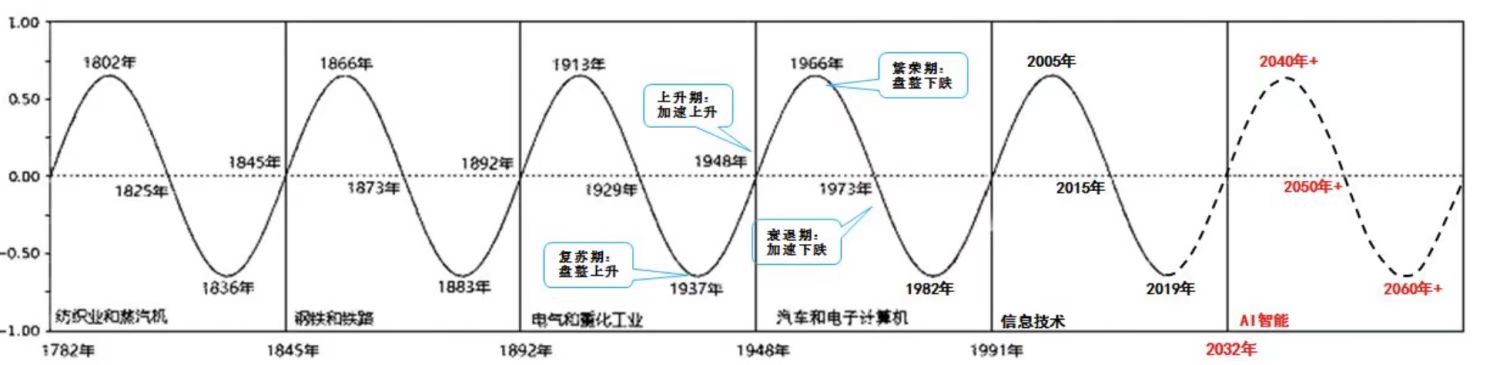

- 引领下一轮变革,新能源,可控核聚变,AI,航天技术,等基本创新

- 战争完成霸权的交接

繁荣-衰退-萧条-回升1

2

3

4参考:

1: 金融的本质

2: 还原真实的美联储

3: 美元真相